Пока аналитики ломают головы, допустит Украина дефолт или нет, один из госбанков сделал это еще полгода назад. “То, что происходит в банке “Киев”, подконтрольном Минфину, даже дефолтом трудно назвать. Это, скорее, “тупое кидалово” клиентов и вкладчиков, за которым стоят частные интересы конкретных чиновников все того же Минфина и Нацбанка”, – рассказывает один из банкиров.

Скоро исполнится полгода с тех пор, как банк “Киев”, 99,93% акций которого принадлежит Минфину Украины, не возвращает депозиты и даже не проводит безналичные платежи.

Все платежные карты банка несколько месяцев заблокированы по его же инициативе. “У нас на корсчете ноль, поэтому наши карты не обслуживаются”, – поясняют в кол-центре банка “Киев”. По словам одного из менеджеров банка, с сентября прошлого года учреждение не проводит никакие финансовые операции. Банк не принимает новые депозиты и вообще не работает с клиентами. “Сотрудники ходят на работу, но операции с клиентами не проводят”, – говорит банкир.

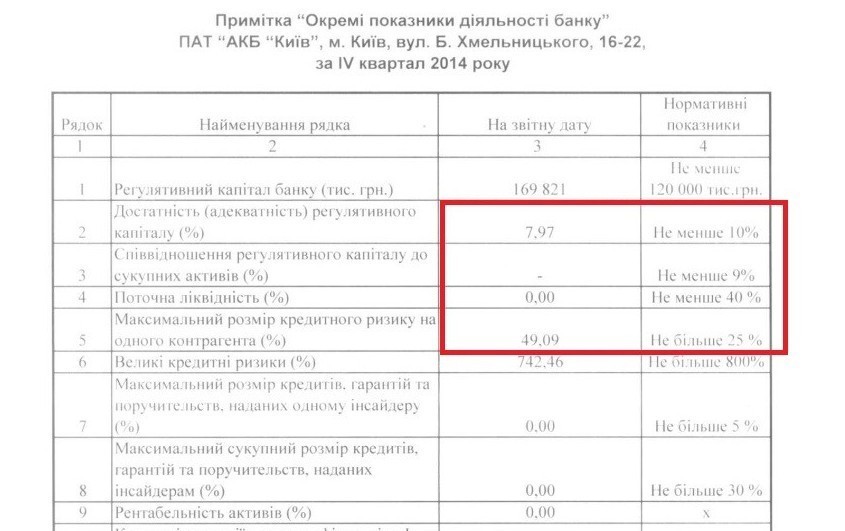

Согласно официальной отчетности, ситуация в банке выглядит катастрофически. “Киев” нарушает сразу несколько обязательных нормативов НБУ:

Показатель текущей ликвидности на 1 января 2015 года в “Киеве” составляет 0% при нормативе не менее 40%. Лимит кредита, выданного в одни руки, превышает максимально установленный размер в два раза. При этом почти 100% кредитного портфеля классифицированы как безнадежные.

На конец прошлого года нераспределенный убыток банка составил 4,2 млрд грн. При этом все активы “Киева” – 1,5 млрд грн. Если верить данным Системы раннего реагирования НБУ, банк “Киев” давно уже имеет отрицательный капитал и требует докапитализации минимум на 4-5 млрд грн.

Самое удивительное даже не то, что банк докатился до такого состояния, находясь под управлением государства, а то, что с ним это произошло уже во второй раз.

Первый был еще во время кризиса 2008-2009 годов. На тот момент основным акционером банкам являлся Николай Марченко — широко известный в узких кругах бизнесмен со специфической репутацией. Изначально банк пылесосил рынок депозитов для того, чтобы финансировать бизнес-проекты своих собственников и их соратников. В основном это было строительство жилья и операции с земельными участками. Когда грянул кризис и недвижимость резко упала в цене, банк оказался на грани банкротства и прекратил выплаты по депозитам.

“Банк работал по стандартной схеме – собирал деньги физлиц и вкладывал в стройку, потом недвижимость заложили под кредиты рефинансирования”, – вспоминает президент Украинского аналитического центра Александр Охрименко.

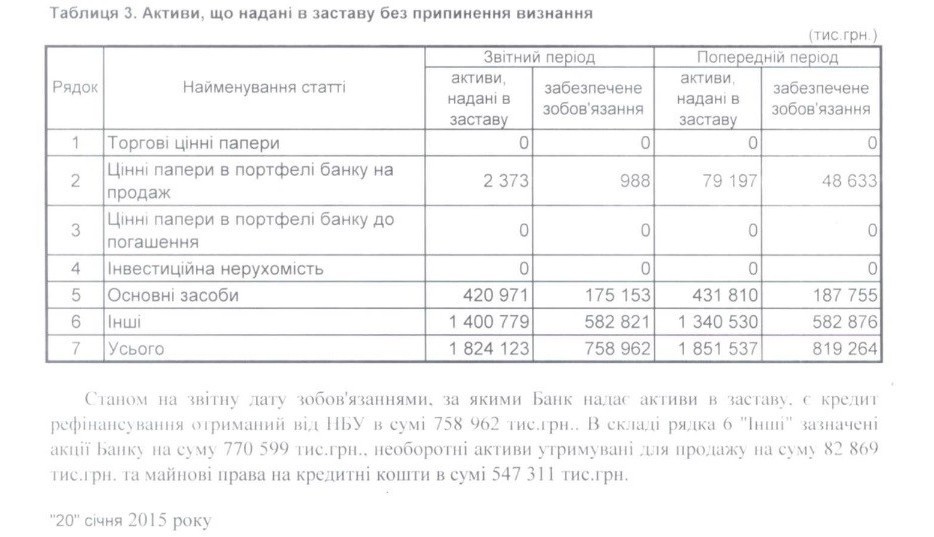

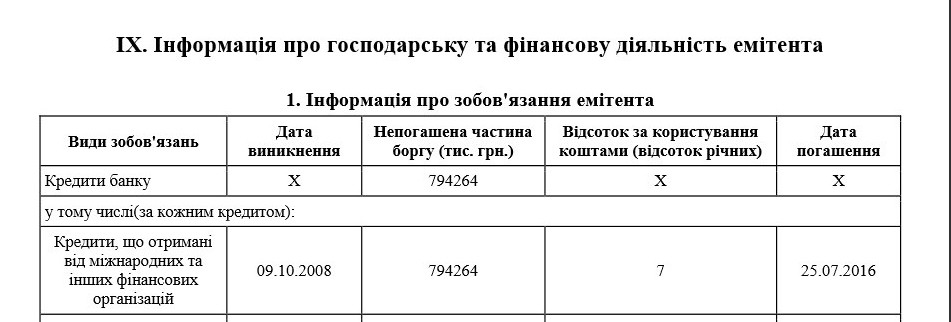

Марченко и его партнерам в октябре 2008 года удалось договориться о получении в НБУ кредита рефинансирования почти на 1 млрд грн. Сумма баснословная на тот момент, особенно если учесть, что все активы банка “Киев” тогда едва превышали 4 млрд грн. По слухам, выбить такой “жирный” кредит на льготных условиях Николаю Марченко помог его старый товарищ и партнер Иван Плющ. При этом банкиру и его соратникам пришлось заложить в НБУ недвижимость, которая оценивалась намного дороже рыночной стоимости. Кроме того, банк умудрился внести в залог и собственные акции, которые уже тогда ничего не стоили. При этом НБУ и “Киев” оценили их в 770 млн грн.

Но и это не спасло финучреждение. Все те же злые языки поговаривают, что откаты и процент за помощь в получении кредита были настолько велики, что вкладчикам и банку перепало немного. По крайней мере в начале 2009 года уже после получения рефинанса Марченко пытался привлечь на межбанке еще около 100 млн долл. якобы для дофинансирования строительных проектов, которые не были закончены.

Банкиров, желающих кредитовать “Киев” с его огромными долгами, на рынке не нашлось. Вкладчики так и не получили свои кровные, а город Киев остался без внушительных сумм денег, которые зависли в одноименном банке.

В итоге в феврале 2009 года в учреждение была введена временная администрация, а в июне того же года он был рекапитализирован государством. Минфин внес в его капитал 3,5 млрд грн.

Примечательно, что почти за шесть лет, пока банк находился под контролем государства, он смог вернуть НБУ из миллиардного рефинанса всего 194 млн грн. тела кредита и 66 млн грн. процентов. Деньги были перечислены Нацбанку в 2013 году.

Несколько сот миллионов из полученных в процессе рекапитализации миллиардов были выплачены физлицам. Многие из них в 2009 году пролонгировали свои депозиты, когда узнали, что банк стал государственным. Но вот куда делись еще около 3 млрд госсредств, потраченных на рекапитализацию “Киева”, остается загадкой. Вместе с рефинансом, который неоднократно лонгировался, исчезнувшая в банке госпомощь составляет порядка 4 млрд грн. Вот уже несколько лет поиском этих денег занимаются правоохранительные органы. В частности, СБУ. Но пока безрезультатно. В декабре 2011 года Николай Марченко был задержан сотрудниками СБУ по подозрению в выводе государственных денег за рубеж.

Теперь история повторяется, и банку уже при новых собственниках в лице Минфина снова требуется для восстановления платежеспособности примерно такая же сумма.

Однако ни Минфин, ни Нацбанк не спешат спасать это проблемное финучреждение или ликвидировать его, как того требует законодательство. По словам некоторых банкиров, причина бездействия чиновников – недвижимость, переданная Нацбанку в обеспечение кредита рефинансирования.

“За эту недвижимость вот уже несколько лет идет борьбы между несколькими киевскими бизнес-группами, чьи интересы лоббирует как Нацбанк, так и Минфин”, – говорит один из столичных девелоперов.

Ну, а пока многочисленные жалобы вкладчиков в НБУ, Минфин и Фонд гарантирования вкладов остаются без ответа. Иногда чиновники присылают стандартные отписки. И хотя лежачих банков в стране хватает, но история с “Киевом” – особая, учитывая, что его собственник – государство.

“В этот банк давно пора было вводить временную администрацию. Однако НБУ не привык исполнять нормы закона, так как уверен в своей безнаказанности”, – считает старший партнер адвокатской компании “Кравец и партнеры” Ростислав Кравец.

Более того, по словам наших источников, сам же НБУ и “положил” банк “Киев” по просьбе одной из противоборствующих сторон. В августе прошлого года регулятор в нарушение все того же банковского законодательства в принудительном порядке изъял деньги с корсчета этого финучреждения в размере около 50 млн грн. Это и добило “Киев”, который и без того едва сводил концы с концами.

Особый цинизм заключается в том, что в прошлом году Нацбанк выдавал рефинансирование кому угодно – банкам олигархов, которые тут же банкротились, банкам “семьи” беглого Януковича, госбанкам страны-агрессора. Вот только “Киеву”, подконтрольному Минфину, на поддержание долгосрочной ликвидности не было выдано ни копейки. Банк целенаправленно вели к банкротству с целью распродать заложенное имущество. Единственное, о чем не могут пока договориться чиновники и покупатели залогов, – цена и процедура их передачи.

После того как НБУ изъял почти все деньги с корсчета этого банка (50 млн грн.), оттуда через месяц уволился председатель правления и один из ключевых зампредов. Месяц назад сделала ноги и главный бухгалтер. Скорее всего, они просто не захотели участвовать в схеме по выводу активов.

Вот уже четыре месяца банк фактически обезглавлен. Минфин так и не смог или не захотел назначить туда новое руководство.

“Банком никто не занимается с лета прошлого года. Правильно было бы ввести временную администрацию – разделить хорошие и плохие активы. Хорошие можно было бы передать в Укргазбанк, а плохие, например, в Родовид. Этот вопрос можно было бы решить на уровне Министерства финансов на протяжении трех недель”, – считает председатель правления Украинской межбанковской валютной биржи Анатолий Гулей.

Но, судя по всему, руководство Минфина и Нацбанка не заинтересованы в решении проблем вкладчиков и клиентов “Киева”. По мнению одного из банкиров, НБУ не вмешивается в ситуацию, так как играет на понижение стоимости залогов. Если будет продавать Нацбанк – это одна цена, если Укргазбанк как правопреемник – цена будет другой. “Но выгоднее всего покупать у ликвидатора. Возможно, торги с потенциальным покупателем продолжаются”, – уверен финансист. “Скорее всего, они ждут, когда собственник залогов, переданных под рефинансирование, переоформит их на кого-то другого”, – полагает Ростислав Кравец.

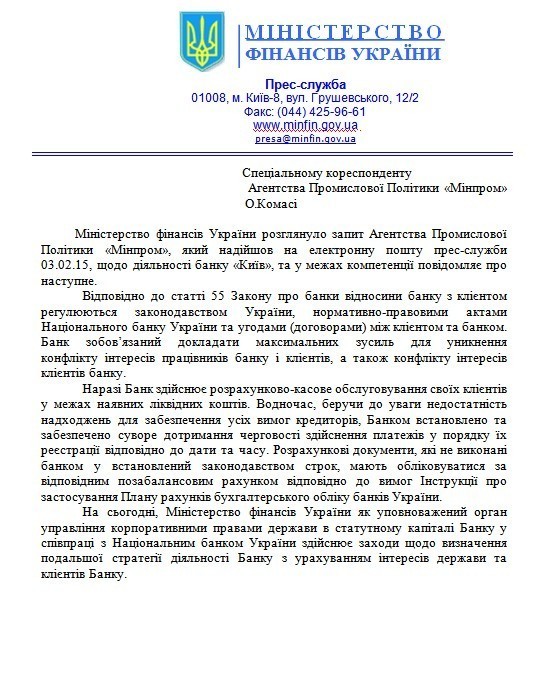

Глава НБУ Валерия Гонтарева на письменные вопросы МинПрома не ответила. В свою очередь, в Минфине на письмо редакции ответили стандартной отпиской.

Елена Курашина, Алексей Комаха, МинПром