На рынке потребительского кредитования конкуренцию банкам составляют МФО, которые обещают каждому оперативно и без залога выдать несколько тысяч гривен. Но что стоит за этими обещаниями?

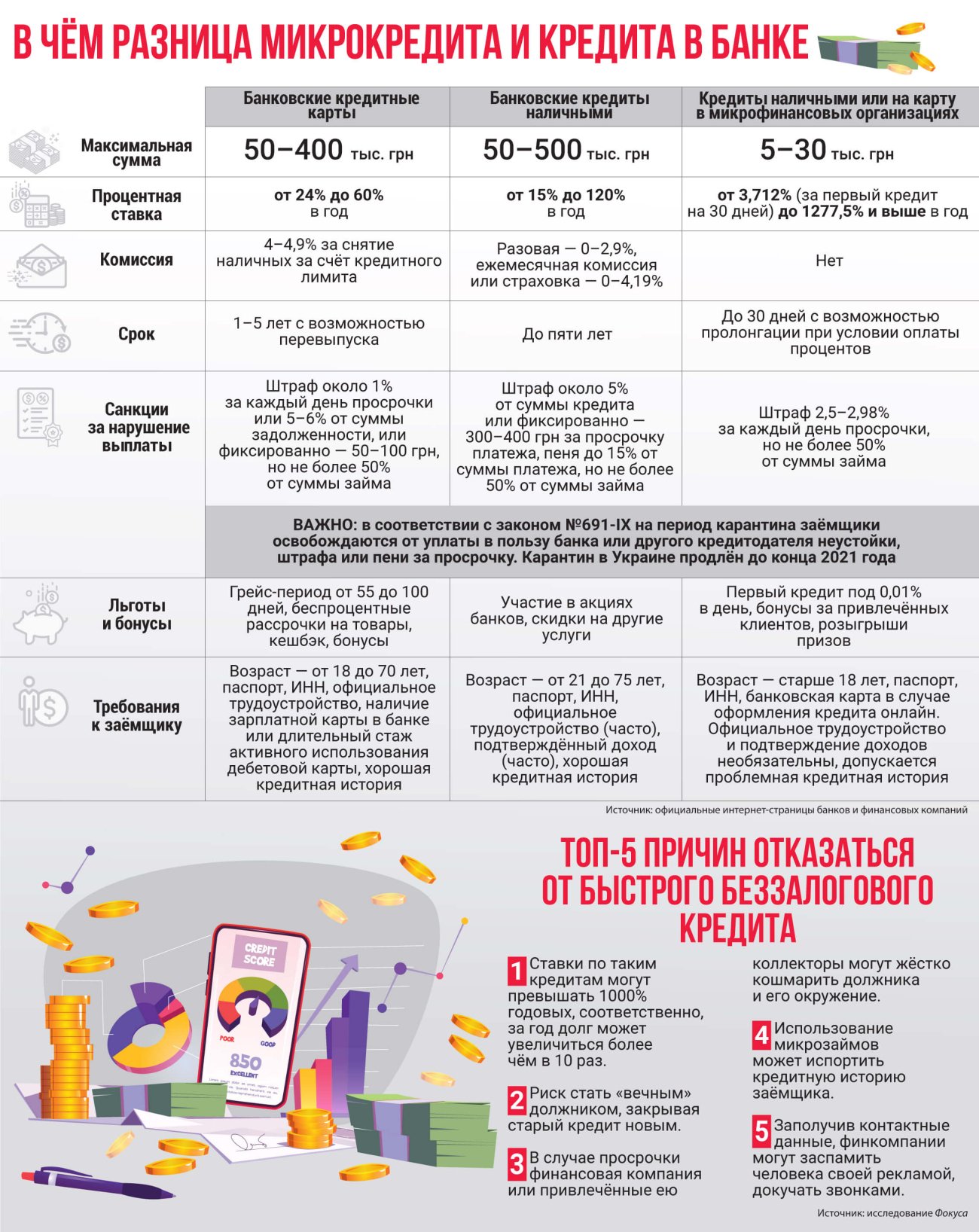

“У меня карты заблокированы исполнительной службой из-за неуплаты штрафов. Банки не дают заем из-за просроченного кредита. Нужны 5 тыс. грн наличными”, — с такой легендой обозреватель Фокуса обратилась к нескольким микрофинансовым организациям (МФО). Кроме возраста заемщика менеджеры интересовались трудоустройством и получили ответ, что занятость неофициальная. В итоге предложили заполнить заявку, заверив, что положительный ответ получают более 90% клиентов, а плохая кредитная история не проблема. Зато плата за такой заем огромная — около 1000% годовых и более.

Деятельность МФО с 1 июля 2020 года вместо упраздненной Нацкомфинуслуг регулирует Национальный банк. По его данным, на рынке работают 755 таких компаний. За шесть месяцев 2021 года они заключили с гражданами более 7,15 млн кредитных договоров, что на 27% больше, чем за аналогичный период 2020-го. Объем выданных кредитов за этот период вырос на 43% — до 31,3 млрд грн, задолженность сократилась на 17% — с 57 млрд грн до 49 млрд.

“Активная фаза развития рынка микрокредитования связана с ростом спроса на эту услугу среди населения и увеличением предложения. Только за последние три месяца количество финансовых компаний, предоставляющих онлайн-кредиты, увеличилось с 77 до 97. Число операторов офлайн-кредитования выросло со 107 до 128”, — рассказывают Фокусу в Нацбанке.

Рынок микрокредитования: кто стоит у руля

По данным регулятора, на топ-20 МФО приходится 81% портфеля микрозаймов. Долю рынка обычно увеличивают компании, которые проводят агрессивную политику привлечения клиентов. Масштабы бизнеса крупнейших МФО сопоставимы с банками средней руки. Собственниками выступают как граждане Украины, так и нерезиденты. Например, Наталья Киселева, жена нардепа Андрея Киселева, владеет долей в нескольких МФО. В их числе “Укр Кредит Финанс” (ТМ “КредитКасса”), которая в 2020 году заработала 136 млн грн чистой прибыли, и ООО “Споживчий центр” (ТМ “ШвидкоГроші”) с прибылью 317,9 млн грн. Бенефициаром этих компаний также выступает гражданин Мальты Амир Айсаутов. Под вывеской “ШвидкоГроші” в Украине работает 288 отделений, где за 10 минут обещают оформить кредит наличными на сумму до 10 тыс. грн.

Некоторые участники рынка позиционируются как финтех-стартапы. Они предлагают онлайн-займы на карты банков. В их числе — Moneyveo (юрлицо ООО “Манівео швидка фінансова допомога”), основанная в 2013 году Михаилом Лизанцом. В 2020-м эта компания получила 194,4 млн грн чистой прибыли. В Moneyveo утверждают, что их сервисом регулярно пользуются около 1 млн украинцев, которым выдали займов на сумму 20 млрд грн. Средний возраст клиента — 28 лет. Из них 60% — мужчины. Также как финтех-компанию представляет себя сервис CCloan, основанный гражданином Кипра, выходцем из Грузии Рати Тчелидзе. В 2020 году компания заработала 73 млн грн чистой прибыли.

В собственности у владельца группы ТАС Сергея Тигипко находится финкомпания “Центр фінансових рішень” (ТМ “КредитМаркет”), прибыль компании за прошлый год — около 14 млн грн. Кроме того, бизнесмен контролирует 20% в компании “1 безпечне агентство необхідних кредитів” (прибыль 33,2 млн грн), которая развивает сервис MyCredit. Гражданину Литвы Андреюсу Трофимовасу принадлежит ООО “Авентус Украина” (ТМ Creditplus и Credit7). Прибыль этих сервисов, выдающих онлайн-займы на карты, в 2020 году составила 290 млн грн.

Долги по кредитам: дорогая “помощь”

По информации НБУ, средняя сумма онлайн-кредита составляет 4,2 тыс. грн, а офлайн-кредита наличными — 6,4 тыс. грн. Наиболее популярные сроки составляют до 30 дней или от 32 до 92 дней. Займы не обеспечены залогом и выдаются по упрощенной процедуре. Реальная ставка по микрокредитам высока, что обусловлено рисками их невозврата.

“Был случай, когда фактическая ставка по кредиту составила 376 000% годовых и заемщик с ней согласился. Это подтверждает факт, что кредитные договоры почти никто не изучает перед заключением”, — приводит пример Евгений Гилин, старший партнер АО “Жованник и партнеры”.

В соответствии с постановлением правления НБУ №16 от 11.02.2021 года небанковские финучреждения обязаны информировать потребителей об общей стоимости кредита и реальной годовой процентной ставке. Анализ соблюдения этих требований Нацбанком свидетельствует, что отнюдь не все учреждения играют по правилам. К нарушителям НБУ применяет меры воздействия. Однако проблема не только в сокрытии информации.

“Когда типичный заемщик находится в шаге от получения денег, он не читает ни условий договора, ни публичной оферты, ни индивидуальной. Фактически это психологическая манипуляция, к которой часто прибегают финучреждения“, — говорит Гилин.

“Обычно кредиты в МФО берут малообеспеченные граждане, попавшие в сложные жизненные условия, а также лица, вынужденные под давлением коллекторов брать новые кредиты, чтобы вернуть старые”, — поясняет Ростислав Кравец, адвокат, старший партнер АК “Кравец и Партнеры”. По наблюдениям НБУ, услугами онлайн-кредитования пользуются и те, кто имеет доступ к банковским кредитам. Видимо, клиентов привлекает легкость получения денег. Сервисы популярны и у людей с плохой кредитной историей, ведь, по словам Евгения Гилина, МФО отличаются почти полным отсутствием проверки реальной платежеспособности заемщиков — есть клиенты, которые смогли набрать больше 40 кредитов в разных учреждениях и ни один не вернули.

Средняя сумма микрокредита не дотягивает до 7 тыс. грн. Но даже несмотря на это, многим заемщикам сложно расплатиться — ставки очень высокие.

В НБУ со ссылкой на информацию профильных ассоциаций и участников рынка сообщают, что доля проблемной задолженности по микрокредитам иногда достигает 60% от всего портфеля потребительских кредитов компании. Многие заемщики берут кредиты без понимания, что их необходимо вернуть в срок, или сознательно не хотят этого делать. Впрочем, назойливая реклама МФО, пестрящая элементами роскошной жизни и довольными лицами поп-кумиров, похоже, и апеллирует к персонажам, жаждущим легких денег.

Попавшись на удочку МФО, украинцы рискуют стать вечными должниками. Не имея возможности вернуть кредит, они выплачивают проценты и продлевают договоры, а долг нарастает, словно снежный ком. По мнению Кравца, деятельность МФО направлена на то, чтобы проблемных кредитов было как можно больше, чтобы начать телефонный терроризм и психологическое давление.

Жалобы в Нацбанк

“Взяла я у одних “джентльменов удачи” кредит, отдала вовремя до копейки, что подтверждает квитанция. Однако после этого мне полгода названивали их представители, выбивая несуществующий долг. Никаких объяснений не слушали”, — рассказывает киевлянка Наталия. Чтобы избавиться от прессинга, она сменила мобильный номер.

Жалуются на МФО и в Нацбанк. С июля 2020 года до августа 2021-го включительно туда поступило более 20 тыс. таких обращений. Это почти 60% от всех полученных жалоб. Из них 10 тыс. касаются правоотношений по кредитам, около 9 тыс. — поведения во время урегулирования просроченной задолженности.

В числе основных нарушений — начисление процентов на просрочку, пени и штрафа во время карантина или маскировку таких санкций под проценты с целью начисления в карантин. Напомним, в соответствии с законом №691-IX, на период карантина заемщики освобождаются от уплаты в пользу банка или другого кредитодателя неустойки, штрафа или пени. Также потребители жалуются на несовершенную верификацию личности при онлайн-кредитовании и в итоге выдачу кредитов мошенникам на украденные или поддельные документы, перевыпуск сим-карт и взлом личных кабинетов.

Выйти из конфликта

Для решения конфликтных ситуаций с МФО в НБУ рекомендуют связываться с компаниями по официальным каналам и только письменно. Елена Шевчук, президент Ассоциации финансовых компаний “Финансовый омбудсмен”, советует отправить письмо на почтовый адрес руководителю финучреждения, а в случае отсутствия такой возможности обратиться по номеру телефона, указанному на сайте.

“Наиболее распространенная проблема — ухудшение финансового состояния заемщика в связи с потерей работы, серьезной болезнью. В этом случае нужно предоставить компании подтверждающие документы и попросить реструктуризировать долг. В случае полного несогласия с условиями договора ситуацию следует решать в судебном порядке”, — советуют в НБУ.

Если потребитель не смог связаться с МФО или проблема не решена, Елена Шевчук советует обратиться к регулятору — НБУ, в его структуре есть подразделение, в задачи которого входит надзор над соблюдением законодательства о защите прав потребителей финуслуг.

Нужны правила

Опрошенные Фокусом эксперты сходятся во мнении, что рынок микрокредитов требует более тщательного регулирования. “В Украине давно надо ввести ответственное кредитование — правила и требования к кредитодателям, которые рекомендованы глобальным Советом финансовой стабильности в 2012–2013 годах после анализа причин кризиса 2008 года”, — считает Анна Мурина, финансовый эксперт. По ее словам, в ЕC такие правила долго существовали в разных интерпретациях на национальных уровнях отдельных стран, а с 2020 года стали обязательными и унифицированными. Эти правила обязывают кредитора перед выдачей кредита убедиться в платежеспособности заемщика и том, что возврат кредита не повлечет для него финансовых трудностей.

НБУ планирует принять отдельные требования к раскрытию на сайтах и в рекламе всех условий и рисков потребительских кредитов. Это обеспечит прозрачность.

В развитых странах также следят за рекламой МФО и требуют полноты раскрытия информации. По словам Муриной, во многих странах действуют законодательные ограничения максимальной стоимости кредитов.

“В Украине тоже не помешало бы ограничить ставку, — считает собеседница Фокуса. — Такое изменение быстро сокращает высокорисковое кредитование, где высоко вероятна несостоятельность заемщика выплатить кредит в срок в полном объеме”.

К слову, после перехода МФО под крыло надзора НБУ ситуация начала улучшаться. “Рынок получил сильный толчок в направлении прозрачности и цивилизованности, — говорит Евгений Гилин. — Новый регулятор предпринял меры для приведения структуры собственности финучреждений к стандартам прозрачности, усилил надзор по соблюдению законодательства в сфере защиты прав потребителей финуслуг, проводит проверки, особенно тех МФО, которые не отчитывались перед регулятором”.

Чтобы обеспечить прозрачность и достоверность данных о кредитах МФО, НБУ планирует принять отдельные требования к раскрытию на сайтах и в рекламе всех условий и рисков потребительских кредитов для потенциального заемщика. Также Нацбанк анализирует практику кредитования в МФО лиц с плохой кредитной историей и настаивает, что небанковские финучреждения должны проводить надлежащую оценку кредитоспособности заемщиков. При этом и самим гражданам стоит c умом подходить к взятию денег взаймы и их выплате, чтобы не оказаться в состоянии вечного должника, затянув узел неплатежеспособности на собственной жизни.